什么是投资中的长跨式期权(Long Straddle)?

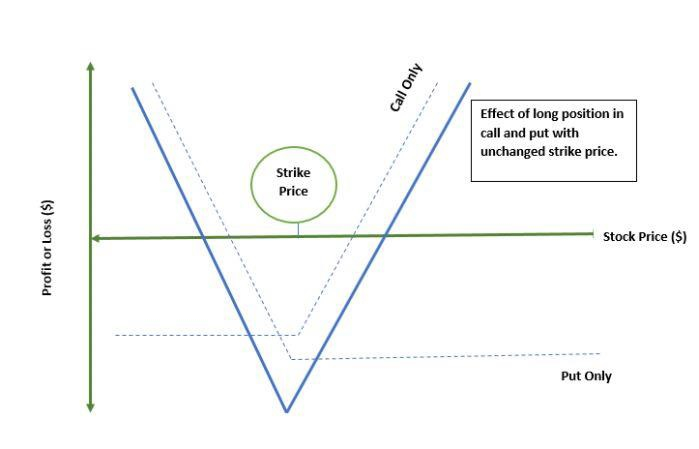

长跨式期权策略涉及对特定债券、证券或资产同时买入看涨期权和看跌期权,交易员利用它来实现潜在的最大收益和可忽略不计的风险。此方法中,多头看涨期权和多头看跌期权具有相同的股票价格和到期日。

要点概述

长跨式期权是一种期权策略,指同时买入相同标的资产、相同到期日和执行价格的看涨期权和看跌期权。

长跨式期权的目的是从标的资产的任何方向的大幅波动中获利,这通常是由新闻事件引发的。

长跨式期权策略相关的风险是,市场可能对事件或由此产生的新闻反应不够强烈。

长跨式期权策略的替代应用包括捕捉隐含波动率的预期上涨,如果短期内对这些期权的需求增长,隐含波动率将会增长。

长跨式期权——股票示例

让我们以每股价格为60美元的股票为例。该股票60美元的看涨期权和看跌期权价格均为3美元。当投资者进行长跨式期权交易时,他们必须计算当天可能发生的所有期权和概率。

如果假设股票价格将发生6美元的波动,导致价格上涨或下跌,那么如果价格上涨,交易员将获得66美元;如果价格下跌,交易员将获得54美元。

当价格保持在60美元不变时,每股最大损失为6美元,即600美元。这是使用以下公式计算的:

(看涨期权溢价 + 看跌期权溢价) × 100

然而,当股票价格在66美元和54美元之间波动时,与其他情况相比,损失将略小。如果股票收盘价为80美元,则利润计算如下:

利润 = 80美元 - 65美元 - 6美元 = 9美元

如何使用长跨式期权?

长跨式期权的使用风险可忽略不计,且具有获得最大收益的潜力。通过投资价值不断上涨的标的资产,可以获得无限的资金。对于零价格标的资产,利润将等于执行价格减去支付的任何期权溢价。无论选择哪种期权,最大风险都等于进入该仓位的成本,等于看涨期权价格加上看跌期权价格之和。

当标的资产价格上涨时,利润由以下公式给出:

利润 (上涨) = 标的资产价格 – 看涨期权执行价格 – 支付的净溢价

当标的资产价格下跌时,我们使用以下公式:

利润 (下跌) = 看跌期权执行价格 - 标的资产价格 - 支付的净溢价

数据结构

数据结构 网络

网络 关系数据库管理系统 (RDBMS)

关系数据库管理系统 (RDBMS) 操作系统

操作系统 Java

Java iOS

iOS HTML

HTML CSS

CSS Android

Android Python

Python C语言编程

C语言编程 C++

C++ C#

C# MongoDB

MongoDB MySQL

MySQL Javascript

Javascript PHP

PHP