可转让票据:含义和类型

在不断发展的商业世界中,始终携带大量现金并通过实物货币(钞票)进行交易非常困难且不可行,原因有很多。为了解决这个问题,可转让票据的使用应运而生。

可转让票据到底定义了什么?

可转让票据是一张纸,其功能类似于合同,因为它概述了签署该票据的一方与承诺支付款项的一方之间的理解。必须明确规定金额,并且可能有一个截止日期,在此日期之前必须支付或根据要求提供。可转让票据被归类为汇票或本票。使用汇票来要求支付一定金额的款项给某人。另一方面,本票可以用来提供财务担保,例如贷款担保。

为了被视为有效,可转让票据必须满足以下要求:

它必须以书面形式签署,并由出票人或签发人签字

它必须包含无条件承诺或命令支付一定金额的款项

它必须按要求支付或在固定或可确定的未来时间支付

它必须支付给持票人或指定人。

重要的是,一旦签发可转让票据,就可以通过背书和交付将其从一个人转让给另一个人。这意味着持有票据的人可以在票据背面签字,然后将其交付给下一个人,然后下一个人成为新的持票人。

可转让票据在金融行业和商业交易中非常普遍,因为它是一种安全便捷的价值转移方式。此外,它还具有易于转让的额外优势,因此在商业领域被广泛使用。

立法

1881 年的可转让票据法负责监管印度的可转让票据。

1881 年可转让票据法第 13 条将可支付给指定人或持票人的本票、汇票或支票定义为可转让票据。

该法分为 147 个独立的章节。第 4 条(本票)、第 5 条(汇票)、第 6 条(支票)和第 15 条是关键部分(背书)。

可转让票据的目的

可转让票据用于将资金从一个实体转移到另一个实体。该票据可以转让给不同的当事方;这被称为“可转让”。一旦票据被转让,则不再对持票人提出任何条件或要求。“不可转让”票据则不能转让或转让。因此,可转让票据具有很大的灵活性,这在将来需要额外资金时尤其有用。如前所述,某些可转让票据的实例可能会指定此付款的日期和时间,但其他票据则在需要时可用。

可转让票据的功能

用于付款的文件称为可转让票据。在支付款项之前,这些票据的所有权可以从一方转让到另一方。

在现代企业界,交易通常涉及巨额资金。接收和发送现金付款通常对双方来说都是一项麻烦。

如今,专业人士经常使用允许转移和支付大笔资金的特定文件。其中一些文件可能符合可转让票据的条件。

1881 年可转让票据法第 13 条将可转让票据定义为“本票、汇票或支票,可支付给指定人或持票人”。

但由于它们可以具有可转让性,因此许多其他票据,包括国库券、股票认股权证、汇票等,在专业和习惯用语的背景下也被视为可交易的。此外,如果您要借钱给某人用于商业用途,请确保您了解他们是否有能力偿还您。

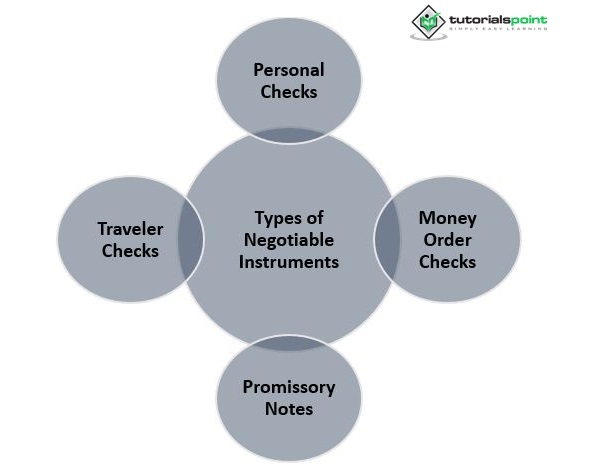

可转让票据的类型

以下是主要类型的可转让票据:

个人支票

个人支票上写有要支付的金额、持票人的姓名,并由在银行存入资金的人(收款人)签署和授权。

尽管技术提高了网上银行的使用,但支票仍然用于各种付款。但是,个人支票确实有一个缺点,即与其他选择相比,它们是一种相对缓慢的付款方式,需要很长时间才能处理。

旅行支票

旅行支票是另一种可转让票据,旨在作为游客在国外购物时替代外币。

金融机构发行带有序列号的旅行支票,并且金额预先支付且确定。它们使用双签名机制,要求支票购买者签两次名:一次在使用支票之前,一次在交易期间。只要两个签名匹配,发行支票的金融机构将绝对保证向收款人付款。

使用旅行支票,购买者可以避免担心在度假时携带大量外币,并且银行为丢失或被盗的支票提供安全保障。

近年来,随着技术创新导致出现更实用的海外付款方式,旅行支票的使用有所减少。旅行支票还存在其他安全问题,因为它们可能会被伪造,无论是支票的签名还是实际的支票。由于交易的麻烦和兑现支票相关的费用,许多企业和金融机构不再广泛接受旅行支票。借记卡和信用卡已在很大程度上取代旅行支票作为一种付款方式。

汇票

汇票与支票类似,因为它们保证向持有该票据的人支付一定金额。汇票广泛可用,由金融机构和政府发行。但是,它们与支票的不同之处在于,它们的价值通常有一个上限,通常为 1000 美元。

对于超过 1000 美元的需求,实体必须下达多个订单。购买汇票后,购买者填写收件人的信息,指定金额,并将订单发送给指定的收件人。

与支票相比,汇票包含更少的个人信息,支票仅包含发送方和收件方的姓名和地址,而不包含其他个人信息。如今,由于国际汇票无需在签发时兑现,因此向国外汇款也是一种普遍的做法。因此,它们使资金能够以快速简便的方式转移。

本票

本票是双方之间的书面协议,其中一方(付款人)承诺在将来的某个日期向另一方(收款人)支付特定金额的款项。与其他可转让票据一样,本票包含承诺的所有相关细节,例如规定的本金金额、利率、期限、签发日期和付款人的签名。

本票主要用于帮助个人和企业从银行和其他金融机构以外的来源获得融资。贷款人是签发本票的人。

本票不像欠条那样随意,欠条只说明债务的存在,但它们也不像贷款合同那样严格和正式,贷款合同更具体,并概述了不支付票据的后果以及其他影响。

2018 年可转让票据(修正)法案

2017 年 1 月 2 日,可转让票据(修正)法案在人民院提交,并于 2018 年成为法律。拟议法律修改了现行法律。该法案中定义了本票、汇票和支票。该法案还概述了未能尊重支票的后果以及涉及可转让票据的其他一些违规行为。

根据最近的一份通告,对于拒付支票,个人将需要支付高达 10,000 印度卢比以及 6% 至 9% 的利息。该法案还增加了一项条款,允许法院为因不诚实方(负责的人或公司)导致支票退票的人员命令支付临时赔偿。此类临时付款不得超过支票总金额的百分之二十 (20%)。

存款证

金融机构和银行提供存款证 (CD),这是一种产品,客户可以将特定金额存入并保持一段时间不动,以换取获得非常高的利率。

定期存款的利率通常会随着期限的延长而逐渐上升。定期存款必须存到期满才能取回本金和利息。因此,提前取款通常会被处以罚款。

银行和信用合作社通常提供定期存款,但利率、期限限制和罚款金额差异很大。由于定期存款的利率远高于储蓄账户(高出三到五倍),大多数人在决定购买定期存款之前都会四处寻找最佳利率。

客户之所以选择定期存款,不仅因为其高利率,还因为其安全性与保守性,因为利率在整个期限内都是固定的。

结论

经济依赖于谈判工具,因为它们允许你进行商业交易,并确保你在提供商品或服务后获得付款,而无需转移任何现金。如果没有保障付款人和收款人双方的法律,经济将无法像现在这样平稳运行。此外,使用记账本是另一种节省时间的绝佳方法,因为你通常会在对所有业务交易进行汇总时浪费时间。

常见问题

Q1. 支票是否属于流通票据?

A1. 支票是一种流通票据,按需支付,可以通过背书进行进一步转让。

Q2. 卢比是否属于流通票据?

A2. 请注意,根据印度货币法第 21 条,货币纸币不属于流通票据。

数据结构

数据结构 网络

网络 关系型数据库管理系统

关系型数据库管理系统 操作系统

操作系统 Java

Java iOS

iOS HTML

HTML CSS

CSS Android

Android Python

Python C 编程

C 编程 C++

C++ C#

C# MongoDB

MongoDB MySQL

MySQL Javascript

Javascript PHP

PHP